Après avoir atteint un creux historique[1] quelques mois après le début de la pandémie, il fallait bien s’attendre à ce que les taux hypothécaires remontent. Aujourd’hui, ce ne sont plus les risques de confinement qui inquiètent la Banque du Canada, mais bien l’inflation, qui soudainement atteint un sommet de plus de 30 ans[2].

En conséquence, la Banque du Canada n’a d’autre choix que de relever son taux directeur, et il ne faut pas s’attendre à une simple normalisation, mais plutôt à un traitement choc. Après des hausses cumulatives de 0,75 point de pourcentage en mars et en avril, la plupart des économistes anticipent maintenant des hausses subséquentes de l’ordre de 1,25 point de pourcentage d’ici la fin de l’année. Et il y en aura possiblement d’autres l’an prochain.

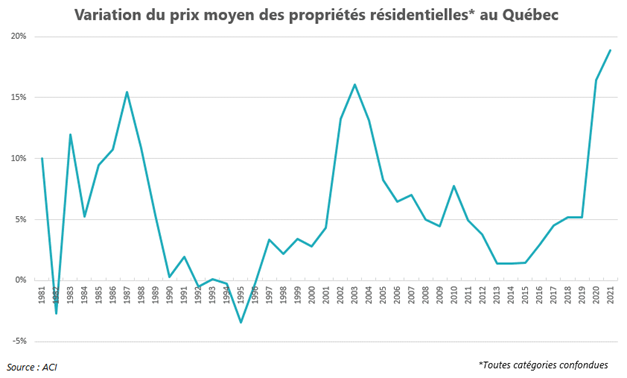

Plusieurs s’inquiètent des répercussions de ces hausses de taux d’intérêt sur le marché immobilier. Ce cycle immobilier exceptionnellement long (il n’y a pas eu de baisse de prix au Québec depuis 1996) tire-t-il à sa fin? Certains annoncent que la « fameuse » bulle immobilière éclatera sous peu, d’autres parlent d’un marché immobilier qui part à la dérive. Mais REALTA n’est pas du même avis et voici pourquoi.

[1] Pour la première fois de l’histoire, on pouvait obtenir une hypothèque pour un terme de 5 ans à un taux inférieur à 2 %.

[2] En mars, l’Indice des prix à la consommation au Canada a grimpé de 6,7 % en rythme annuel, soit la hausse la plus marquée depuis janvier 1991.

Une douche tiède pour la demande

Il est clair que la hausse des taux d’intérêt viendra refroidir la demande, en particulier chez les premiers acheteurs, qui sont forcément les plus sensibles aux conditions d’emprunt. Avec par surcroit des prix qui ont explosé au cours des deux dernières années[3] (voir graphique) l’abordabilité au Québec est déjà tout près de son pire niveau en 31 ans.

Par contre, il y a encore des ménages prêts à acheter maintenant mais qui, dans le contexte actuel de surenchère, n’ont pas encore réussi à transiger ou attendent que la surchauffe s’estompe.

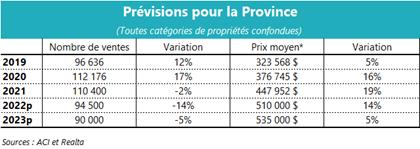

En définitive, on s’attend à ce que le nombre de ventes fléchisse de 14 % cette année et d’un autre 5 % l’an prochain.

[3] La hausse de 2021 était la plus forte jamais enregistrée depuis que les courtiers immobiliers compilent les données.

Mais un impact limité sur l’offre

Il manque cruellement de propriétés à vendre au Québec en ce moment. Et bien que la hausse des taux hypothécaires fera sans doute augmenter l’offre, l’effet sera à notre avis assez limité.

Premièrement, il faut comprendre que le taux directeur de la Banque du Canada influence en premier lieu les taux hypothécaires variables, qui sont habituellement le choix d’emprunteurs qui sont capables de composer avec des augmentations éventuelles de taux.

Ensuite, ce n’est pas la majorité des emprunteurs qui vont voir leurs mensualités hypothécaires augmenter, loin de là. Rappelons que la grande majorité des emprunteurs choisissent des termes de cinq ans. Ainsi, ceux dont le terme se termine cette année ou l’an prochain ont pour la plupart contracté leur prêt respectivement en 2017 et en 2018, soit à des taux moyens consentis de 2,8 % et 3,4 %. Or, même si ces emprunteurs devaient renouveler leur hypothèque à un taux fixe qui approche la barre des 5 %[4], l’augmentation des paiements mensuels devrait être gérable pour la grande majorité d’entre eux, notamment en raison du « test de résistance[5] ». Ce test de résistance implique que les emprunteurs se sont qualifiés à un taux qui était minimalement deux points de pourcentage plus élevés que le taux réel obtenu. C’est d’ailleurs précisément pour simuler une éventuelle hausse de taux d’intérêt que les tests de résistance ont été instaurés au départ.

En fait, pour prévoir le nombre de ménages qui seraient obligés de vendre parce qu’ils ne parviendraient plus à rencontrer leurs mensualités hypothécaires, il y a normalement beaucoup plus à craindre d’un recul de l’emploi. Or, il n’est même pas acquis que la remontée du taux directeur de la Banque du Canada causera une récession et, si tel est le cas, le marché de l’emploi pourrait s’avérer résilient, dans un contexte où il manque déjà de main-d’œuvre.

En sommes, chez REALTA nous croyons qu’il y a peu de chance que le nombre de propriétés à vendre gonfle de manière importante.

[4] Les taux hypothécaires à 5 ans sont principalement influencés par les rendements des obligations gouvernementales de même échéance, qui sont eux-mêmes très influencés par les anticipations d’inflation. La remontée des taux à 5 ans s’est amorcée bien avant celle du taux directeur de la Banque du Canada, ce qui réduit l’amplitude des augmentations qui pourraient survenir.

[5] Les institutions financières exigent que l’emprunteur prouve qu’il peut se permettre de rembourser les paiements à un taux d’intérêt admissible qui est généralement plus élevé que le taux réel consenti. À cet effet, l’institution financière doit utiliser le taux d’intérêt le plus élevé entre : 1) le taux de qualification décrété par la Banque du Canada et 2) le taux d’intérêt négocié avec le prêteur plus deux points de pourcentage.

Un marché qui restera à l’avantage des vendeurs

Le ratio inscriptions/vente, qui détermine le rapport de force entre vendeurs et acheteurs, est tellement bas actuellement, que même avec une demande plus tempérée, les conditions du marché ne basculeront pas en faveur des acheteurs. Ainsi, il nous apparait improbable que l’on assiste à des baisses de prix généralisées à court terme. Au contraire, REALTA prévoit des hausses de prix de l’ordre de 5 % en 2023, soit un rythme encore relativement soutenu. Le tableau ci-dessous résume nos prévisions pour cette année et l’an prochain.

Plier sans rompre

En conclusion, chez REALTA il nous semble bien prématuré d’annoncer une quelconque dérive du marché immobilier. La remontée des taux d’intérêt ne fera que refroidir un marché en pleine surchauffe. Les conditions du marché seront sans doute plus équilibrées, sans toutefois inverser le rapport de force entre vendeurs et acheteurs. Et, surtout, les prix ne « casseront » pas.