Les médias ont récemment attiré l’attention sur l’augmentation des créances hypothécaires au Québec, avec des chiffres impressionnants rapportés par la firme JLR : +9 % des préavis, +24 % des délaissements, et +61 % des avis de vente sous contrôle de justice pour le troisième trimestre de 2024. Cependant, il est essentiel de remettre ces statistiques en perspective, car elles peuvent paraître plus inquiétantes qu’elles ne le sont réellement.

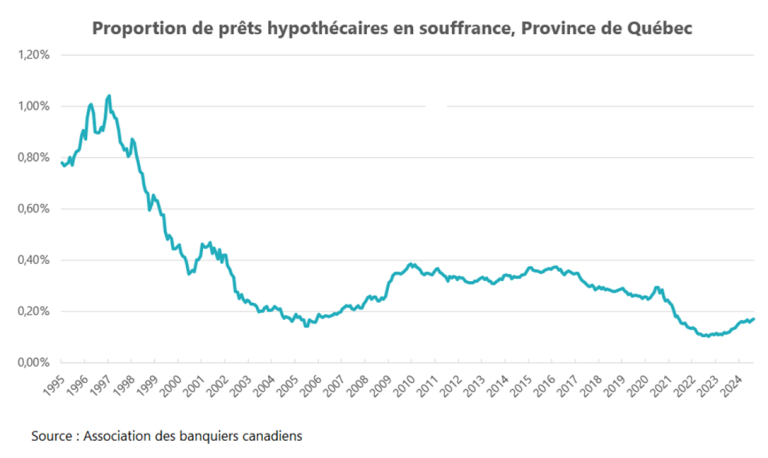

Pour mieux comprendre, analysons la situation des prêts hypothécaires en souffrance, définis comme des prêts ayant au moins trois mois de non-paiement. Selon l’Association des Banquiers Canadiens (ABC), ces données ont trois avantages : elles offrent une vue globale des difficultés des ménages, elles précèdent les préavis et délaissements, et elles remontent jusqu’en 1995, permettant une analyse historique. En août 2024, 0,17 % des prêts hypothécaires étaient en souffrance au Québec, soit un prêt sur 588, comparativement à 0,12 % un an plus tôt et 0,11 % deux ans auparavant. Bien que cette hausse de 54 % en deux ans semble notable, elle nécessite une analyse nuancée.

En effet, si l’on observe l’évolution des prêts en souffrance depuis 1995, l’augmentation récente reste relative. Après un creux historique atteint en septembre 2022, les niveaux actuels demeurent bien inférieurs à ceux d’avant la pandémie. Cela ne signifie pas qu’il n’y a aucune raison de s’inquiéter, mais l’ampleur reste limitée.

/*! elementor – v3.20.0 – 10-04-2024 */

.elementor-widget-image{text-align:center}.elementor-widget-image a{display:inline-block}.elementor-widget-image a img[src$= ».svg »]{width:48px}.elementor-widget-image img{vertical-align:middle;display:inline-block}

À l’horizon 2025, certains emprunteurs verront leurs hypothèques renouvelées à des taux plus élevés qu’en 2020, lorsque les taux pandémiques étaient exceptionnellement bas. Malgré les craintes de hausses des prêts en souffrance, aucune catastrophe ne semble se profiler. Les taux hypothécaires, en baisse continue, devraient offrir un soulagement, et la prise de valeur de 40 % des propriétés depuis 2020 facilitera le réamortissement des dettes. Pour les hypothèques assurées, des programmes d’accommodements tels que l’extension de l’amortissement seront disponibles, réduisant le risque de défaut.

Enfin, l’impact sur le marché de la revente restera mineur. Bien que certains propriétaires en difficulté puissent vendre, ces ventes ne suffiront pas à déséquilibrer le marché, qui reste à l’avantage des vendeurs grâce à un manque persistant de propriétés. Les récentes baisses du taux directeur ont déjà stimulé les ventes, qui ont augmenté de 43 % en octobre 2024 par rapport à l’année précédente. Avec la prolongation des amortissements dès décembre, la demande devrait croître et maintenir la pression sur les prix, favorisant les vendeurs pour 2025.

[1] Les statistiques de l’ABC n’incluent toutefois pas les coopératives de crédit, comme Desjardins.

[2] Les ménages en difficulté peuvent notamment vendre

[3] Dans les cas problématiques, la forte hausse de la valeur des propriétés permet souvent à l’emprunteur de vendre à un prix supérieur à son solde hypothécaire, évitant ainsi le délaissement ou la saisie.